Mit einer finanziellen Absicherung der Rentenzeit lebt es sich leichter | © pikselstock – stock.adobe.com

Eine Stiftung als Altersvorsorge, oder doch lieber eine Riester-, Rürup- oder die Betriebsrente? Oder reicht womöglich die gesetzliche Rente? Was ist mit Aktienfonds, eine klassische Lebensversicherung oder eine Immobilie? Welche Altersvorsorge ist die richtige Wahl?

Hier gibt es viele unterschiedliche Möglichkeiten und es ist oftmals alles andere als leicht, den Durchblick zu bewahren. Daher ist es von besonderer Bedeutung, sich intensiv mit dem Thema „Altersvorsorge“ auseinanderzusetzen, denn letztendlich stellt sich immer die Frage: Reicht die eigene Rente aus, um einen gewissen Lebensstandard im Alter sicherstellen zu können?

- In unserem Land gibt es drei verschiedene Säulen der Altersvorsorge.

- Die erste Säule bildet hierbei die Basisversorgung. Hierzu gehören:

- Gesetzliche Rentenversicherung

- Beamtenversorgung

- Rürup-Basis Rente

- Berufsständische Versorgungswerke

- Landwirtschaftliche Rentenkasse

- Die zweite Säule ist die Zusatzversorgung mit Riester-Rente und betrieblicher Altersversorgung.

- Die dritte Säule beinhaltet Anlageprodukte, die nicht von staatlicher Seite gefördert werden. Hierzu gehören beispielsweise:

- Private Rentenversicherung

- Lebensversicherung

Die Verwendung dieser Produkte muss nicht zwangsläufig der Altersvorsorge dienen.

- Grundsätzlich ist jeder erwerbstätige Bürger in Deutschland über die Basisversorgung, das heißt über die erste Säule, abgesichert. Des Weiteren kann jeder für sich selbst entscheiden, ob über Säule zwei und drei noch zusätzlich etwas angespart werden soll.

- Welche Altersvorsorge die richtige Wahl ist, lässt sich pauschal nicht beantworten. Hier kommt es beispielsweise wesentlich darauf an, ob jemand selbstständig oder fest angestellt ist. Ebenso spielt es eine Rolle, ob etwas flexibel angespart werden soll oder staatliche Fördermittel genutzt werden. Letztendlich muss in jedem Fall auch berücksichtigt werden, wie viel Zeit bis zum Rentenalter noch verbleibt.

Mit der richtigen Altersvorsorge für einen unbeschwerten Lebensabend sorgen

Es ist grundlegend wichtig, sich frühzeitig mit dem Thema „Altersvorsorge“ zu beschäftigen, denn schließlich soll das Geld im Alter ausreichen, um einen gewissen Lebensstandard abzusichern. Ohne eine durchdachte Altersvorsorge kann es rasch zu einem Engpass und somit zu finanziellen Sorgen kommen. Damit das nicht passiert, ist Vorsorge das A und O.

Wer im jungen Alter vorsorgt, vermeidet es, in die Altersarmut abzurutschen. Lassen Sie sich damit also nicht zu lange Zeit!

- Am 1. Januar 2005 trat das Alterseinkünftegesetz (AEG) in Kraft.

- Das Drei-Säulen-Modell der Rentenversorgung wurde durch das Drei-Säulen-Modell abgelöst.

- Das Verfassungsgericht sah eine ungleiche Behandlung der Renten normaler Arbeitnehmer mit den Pensionen von Beamten. Aus diesem Grund wurde das Alterseinkünftegesetz eingeführt.

Altersvorsorge – warum ist sie so wichtig?

Ein unbeschwertes und sorgenfreies Leben im Alter ist heutzutage allein durch die gesetzliche Rente gar nicht mehr möglich. Vor allem Durchschnittsverdiener sind gefährdet, im Ruhestand nicht mehr genügend Geld zur Verfügung zu haben. Im schlimmsten Fall kann es dazu kommen, dass Sozialleistungen beantragt werden müssen, um den Lebensunterhalt bestreiten zu können. Persönliche Träume und Wünsche bleiben da leider auf der Strecke. Aus diesem Grund ist es äußerst wichtig, im jungen Lebensalter vorzusorgen und sich ein finanzielles Polster anzulegen.

- Beträgt das monatliche Einkommen weniger als 60 Prozent des mittleren Einkommens des Durchschnitts, wird von Altersarmut gesprochen.

- Hat ein alleinlebender Rentner dementsprechend weniger als rund 900 Euro zur Verfügung, ist er von einer Altersarmut betroffen.

- Das stetig sinkende Rentenniveau und der demografische Wandel, verschärfen diese Lage nur noch mehr.

- Aus diesem Grund sind vor allem heutige Generationen gefährdet, in die Altersarmut zu rutschen.

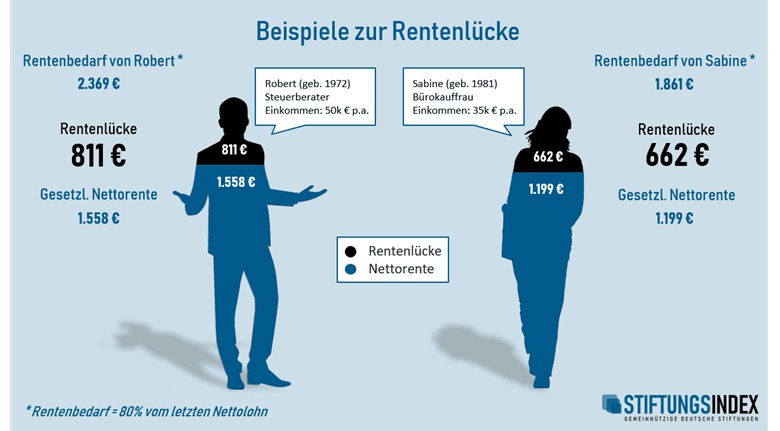

- Daher gilt der Grundsatz: Denke schon heute an morgen! Sichern Sie sich rechtzeitig mit einer geeigneten Altersvorsorge ab und schließen Sie für sich die Rentenlücke.

- Die Basis-Rente der ersten Säule ist vor allem zur Schließung der Rentenlücke gedacht.

- Im Rentenbescheid weist der Gesetzgeber darauf hin, dass es von großer Bedeutung ist, auf eine private Altersvorsorge zu achten.

- Im Vergleich zu den Löhnen steigen die Renten künftig geringer.

- Die Versorgungslücke zwischen dem Erwerbseinkommen und dem Rentenanspruch wird somit immer größer. Private Vorsorge zu betreiben ist daher von zentraler Bedeutung.

Private Rentenvorsorge – gibt es konkrete Unterstützung vom Staat?

Die gesetzliche Rente bietet den überwiegenden Bürgern des Landes keine ausreichende Grundlage im Alter, darüber ist sich auch der deutsche Staat im Klaren. Aus diesem Grund unterstützt er seine Bürger durch verschiedene Förderprogramme wie beispielsweise die Rürup– oder die Riester-Rente.

Zudem gibt es zahlreiche weitere Möglichkeiten, finanziell für einen sorgenfreien Lebensabend vorzusorgen. Welche Variante der Altersvorsorge die beste ist, muss von Einzelfall zu Einzelfall neu entschieden werden.

Hier spielen beispielsweise folgende Faktoren eine wichtige Rolle:

- Die individuellen Vorstellungen

- Die Ansprüche an eine private Altersvorsorge

- Die persönlichen Lebensumstände des Sparers.

Grundsätzlich gilt folgende Regel: Wer bereits im jungen Lebensalter Geld für den Ruhestand zurücklegt, sichert sich durch eine lange Ansparperiode deutlich höhere und bessere Leistungen. Mit der privaten Altersvorsorge anzufangen ist jedoch nie zu spät. Auch im etwas reiferen Alter kann noch eine umfassende und auch kostengünstige Vorsorge gefunden werden. Hier gibt es unterschiedliche Strategien und Modellvarianten, mit staatlicher Förderung oder auch ohne. Ein gutes Rücklagenpolster für das Alter zu schaffen, ist also nicht nur möglich, sondern auch dringend ratsam, auch wenn es hier keine Universallösung gibt. Ein maßgeschneidertes Angebot für die private Altersvorsorge ist grundlegend wichtig, um das Maximum für den Ruhestand ausschöpfen zu können.

Schritt für Schritt zur passenden Altersvorsorge

Am Anfang stehen zwei wesentliche Schritte:

- Eine Bestandsaufnahme machen:

In einem ersten Schritt muss zunächst einmal ermittelt werden, ob die spätere Rente ausreichen wird, um einen gewissen Lebensstandard im Alter zu sichern. Eine konkrete Bestandsaufnahme ist somit von zentraler Bedeutung.

Wie hoch wird die Rente sein, die voraussichtlich eines Tages aus der Pflichtversicherung bezogen wird? Das ist eine grundlegende Fragestellung.

Prüfen Sie hierzu Ihre Renteninformationen, die Ihnen jährlich zur Verfügung gestellt werden und treffen Sie eine erste Einschätzung darüber, was noch fehlt. Die Differenz ist die sogenannte Rentenlücke. - Die verschiedenen Möglichkeiten der Altersvorsorge kennenlernen:

Verschaffen Sie sich in einem zweiten Schritt einen umfassenden Überblick über die unterschiedlichen Modelle der Altersvorsorge. In Deutschland stehen hierfür drei Schichten beziehungsweise drei Säulen der Altersvorsorge zur Verfügung: Diese Schichten / Säulen werden insbesondere nach ihrer steuerlichen Behandlung gegliedert.

Säule 1 – die Basisversorgung für Ihren Ruhestand

Hierzu gehören alle Vorsorgelösungen, die eine grundlegende Versorgung des künftigen Rentners sicherstellen sollen. Ein wesentlicher Bestandteil der Basisversorgung ist die gesetzliche Rentenversicherung: Jeder fest angestellte Arbeitnehmer und einige selbstständig tätige Personen gehören ihr verpflichtend an.

Zu dieser Basisvorsorge für den Ruhestand gehören jedoch auch die berufsständischen Versorgungswerke: Hierüber sind bestimmte Berufsgruppen wie zum Beispiel Steuerberater, Apotheker, Ärzte, Architekten oder auch Anwälte verpflichtend abgesichert.

Zu dieser ersten Säule der Altersvorsorge gehört auch die Rürup-Rente (Basisrente). Ursprünglich war diese Leistung zur Altersvorsorge für selbstständige Gutverdiener gedacht, jeder hatte aber die Möglichkeit eine solche abzuschließen. Sparer haben die Möglichkeit, zwischen der klassischen Rürup-Rentenversicherung oder einer höheren Sparvariante mit einem höheren Aktienanteil auszuwählen.

All diese Vorsorgelösungen haben eine Gemeinsamkeit, nämlich die steuerliche Förderung durch den Staat. Sparer haben die Möglichkeit, sämtliche Beiträge an die gesetzliche Rentenversicherung und die berufsständischen Versorgungswerke in vollständiger Höhe von der jährlichen Einkommenssteuer abzusetzen. Beiträge zur Rürup-Rente waren im Jahr 2018 zu 86 Prozent von der Steuer absetzbar. Bis zum Jahr 2025 steigt der steuerlich absetzbare Anteil auf volle 100 Prozent an: Die Förderhöhe steigt hier also stufenweise. Dafür sind die Renten später jedoch steuerpflichtig. Für Versicherungsnehmer ist die Steuerersparnis jedoch immens!

Wie hoch die steuerliche Rückerstattung bei der Rürup-Rente ist, hängt von verschiedenen Faktoren wie beispielsweise dem individuellen Steuersatz ab. In diesem Zusammenhang ist es sehr ratsam, sich mit einem Altersvorsorge-Experten an einen Tisch zu setzen und die individuellen Steuervorteile im Vorfeld exakt zu berechnen. So kann vorab geprüft werden, ob die Rürup-Rente optimal in den eigenen Vorsorgeplan passt.

Die gesetzliche Rentenversicherung

Die meisten regulär angestellten Arbeitnehmer sind im Rahmen des staatlichen Rentensystems pflichtversichert. Diese Pflichtversicherung deckt jedoch auch einige selbstständige Berufe an, die sozusagen als „schutzbedürftig“ gelten. Hierzu gehören beispielsweise:

- Fahrlehrer

- Erzieher

- Selbstständige Lehrer

- Hebammen

- Fitnesstrainer

- Viele Handwerksberufe

- Physiotherapeuten.

Sie möchten konkret wissen, welche Berufsgruppen in die gesetzliche Pflichtversicherung fallen? Die Deutsche Rentenversicherung bietet auf ihrer Webseite weiterführende Informationen zu diesem Thema an: „Wer ist pflichtversichert?“

- Wer innerhalb seines beruflichen Lebens für eine Zeitspanne von mindestens fünf Jahren innerhalb der gesetzlichen Rentenversicherung pflichtversichert ist, hat im Alter einen Rentenanspruch.

- Das hat nicht nur für festangestellte Arbeitnehmer Gültigkeit, sondern auch für Selbstständige, die versicherungspflichtig sind sowie für ehemalige Beamte und freiwillig versicherte Personen, die zwar keinen Ruhegeldanspruch haben, jedoch im Rahmen der gesetzlichen Rentenversicherung nachversichert werden.

Aller Voraussicht nach wird die gesetzliche Rentenversicherung immer weniger zum Einkommen im Ruhestand beitragen. Die Gesellschaft unseres Landes wird zunehmend älter. Demzufolge müssen immer weniger Erwerbstätige durch ihre Beitragszahlungen immer mehr Renten finanzieren. Das Resultat ist ein stetig sinkendes Rentenniveau.

Die persönliche Rentenlücke, die einen irgendwann spürbar betreffen wird, lässt sich ganz unkompliziert am Rentenbescheid ablesen: Hierfür muss das aktuelle monatliche Nettoeinkommen mit der prognostizierten Rente im Ruhestand verglichen werden. Zudem muss in diesem Zusammenhang beachtet werden, dass sich diese Lücke durch die Inflation noch zusätzlich vergrößert. Je später also das Renteneintrittsdatum ist, desto größer wird auch die Rentenlücke sein. Wer auch im Ruhestand seinen Lebensstandard halten möchte, muss also unbedingt vorsorgen.

- Die Höhe der Besteuerung ist abhängig vom Jahr des Rentenbeginns.

- 2005 mussten 50 Prozent der jährlichen Rentenleistung versteuert werden.

- Bis zum Jahr 2020 steigt dieser Satz kontinuierlich um zwei Prozent an.

- Im Jahr 2020 müssen demzufolge 80 Prozent der Rentenleistung versteuert werden.

- Jährlich wird es eine Anhebung in Höhe von einem Prozent geben, bis im Jahr 2040 die vollen 100 Prozent erreicht sind.

- Im Gegenzug steigt jedoch die steuerliche Abzugsfähigkeit der Rürup-Rentenbeiträge.

Die Basisabsicherung ist nicht verpflichtend

Wer selbstständig tätig ist und weder im Rahmen der gesetzlichen Rentenversicherung pflichtversichert, noch Mitglied in einem berufsständischen Versorgungswerk ist, muss sich alleinverantwortlich um seine Rente im Ruhestand kümmern. In solchen Fällen ist es besonders wichtig, sich rechtzeitig mit den Möglichkeiten und Alternativen auseinanderzusetzen.

Berufsständische Versorgungswerke

Im Rahmen der berufsständischen Versorgungswerke sind Freiberufler pflichtversichert, die in sogenannten Kammerberufen tätig sind. Hierzu gehören beispielsweise:

- Niedergelassene Ärzte

- Apotheker

- Rechtsanwälte

- Wirtschaftsprüfer und Steuerberater

- Architekten

- u.v.m.

Jede versicherte Person zahlt hier in seinen eigenen Rentenfond ein. Die Beiträge der Mitglieder werden von den Versorgungswerken direkt am Kapitalmarkt angelegt: Das unterscheidet diese Form der Basisversorgung deutlich von der gesetzlichen Rentenversicherung.

In diesem Zusammenhang muss jedoch eines bedacht werden: Auch Freiberufler müssen sich darauf gefasst machen, dass sie in Zukunft aus den Versorgungswerken eine geringere Rente beziehen werden! Die konstant etablierten Niedrigzinsen drücken die Erträge deutlich nach unten. Auf diese Weise haben die Anbieter immer größere Schwierigkeiten damit, für ihre Mitglieder das Rentenniveau auf einem konstanten Level zu halten.

Aus diesem Grund müssen auch diese Berufsgruppen rechtzeitig nach alternativen Vorsorgemöglichkeiten Ausschau halten.

Die gesetzliche Pension – was steckt dahinter?

Dieser Fachbegriff bezeichnet die klassische Versorgung im Alter für all jene, die im öffentlich-rechtlichen Dienst tätig sind.

Hierzu gehören beispielsweise:

- Richter

- Pfarrer

- Beamte

- Berufssoldaten.

Diese Altersbezüge fallen in der Regel höher aus als die Rentenansprüche im Rahmen der gesetzlichen Versicherung. Dennoch können auch Beamte zusätzliche Vorsorge betreiben und beispielsweise eine Riester-Rente abschließen.

Säule 2 – die Zusatzversorgung

Zur zweiten Säule der Altersvorsorge gehört insbesondere die betriebliche Altersvorsorge sowie die Riester-Rente. Diese Varianten der Altersvorsorge kommen vor allem für angestellte Arbeitnehmer in Frage. Riester-Verträge sind zwar häufig Fondssparpläne oder fondsgebundene Rentenversicherungen, werden jedoch von staatlicher Seite gefördert: Der Staat zahlt auf der einen Seite Zulagen, andererseits sind Rentenbeiträge jedoch steuerlich absetzbar.

Die Struktur der betrieblichen Altersvorsorge

Die bAV, also die betriebliche Altersvorsorge ist in der Tat eine sehr attraktive Möglichkeit, um für den Ruhestand vorzusorgen.

Die betriebliche Altersvorsorge bietet in unserem Land insgesamt fünf verschiedene Durchführungswege:

- Die Direktversicherung

- Pensionskasse

- Pensionsfonds

- Pensionszusage

- Unterstützungskasse.

Die Pensionskasse sowie die Direktversicherung sind sehr leicht und unkompliziert umsetzbar. Aus diesem Grund finden sie in vielen verschiedenen Unternehmen Anwendung. Die Pensionszusage und die Pensionsfonds sind hingegen deutlich komplexer aufgebaut. So finden sich Pensionsfonds beispielsweise nur in größeren Firmen.

Grundsätzlich hat jeder deutsche Arbeitnehmer einen Anspruch auf eine betriebliche Altersversorgung. Wenn der Arbeitnehmer in dieser Hinsicht keine Leistungen anbietet, hat der Mitarbeiter die Möglichkeit, eine Direktversicherung oder eine Pensionskasse in Form einer Entgeltumwandlung zu nutzen. Hier können zum Beispiel Renten- oder Lebensversicherungen ausgewählt werden, aber auch klassische oder fondsgebundene Umsetzungsvarianten.

Eine solche Entgeltumwandlung eröffnet dem festangestellten Mitarbeiter bedeutende finanzielle Benefits. Der Beitrag für die betriebliche Altersversorgung wird dem Bruttogehalt entnommen. Damit sinken gleichzeitig die Sozialversicherungsbeiträge und auch die Steuern. Bis zu vier Prozent der Beitragsbemessungsgrenze können vom Mitarbeiter sozialabgaben- und steuerfrei eingezahlt werden. Des Weiteren besteht die Möglichkeit, noch weitere vier Prozente komplett steuerfrei zu nutzen.

Der Arbeitgeber ist immer der Versicherungsnehmer der betrieblichen Vorsorge. Das unterscheidet die baV deutlich von den anderen Altersvorsorgemaßnahmen.

Die Riester-Rente

Hiermit haben Sparer die Möglichkeit, ihre eigene private Altersvorsorge mit Zulagen von staatlicher Seite zu kombinieren. Um diese auch im vollen Umfang ausschöpfen zu können, werden vier Prozent des Brutto-Jahreseinkommens in den Riester-Vertrag eingezahlt. Dabei wird gleichzeitig die erhaltene Förderung berücksichtigt.

Geringverdiener müssen mindestens 60 Euro jährlich einzahlen.

Versicherte erhalten jedoch eine Zulage für jedes kindergeldberechtigte Kind sowie eine jährliche Grundzulage. Möglich sind auch verschiedene steuerliche Vorteile. Riester Sparer profitieren mit dem Rentenbeginn nicht nur von einer monatlichen und lebenslangen Rente, sondern haben auch die Möglichkeit, sich 30 Prozent des angesparten Gesamtkapitals in einer Einmalzahlung ausbezahlen zu lassen.

Die Riester-Rente verfolgt das Ziel, ein gewisses Vermögen anzusparen, das einen bestimmten Lebensstandard im Ruhestand absichern soll. Aus diesem Grund ist nur eine 30-prozentige Einmalzahlung des Kapitals beim Rentenstart möglich. Dadurch soll sichergestellt werden, dass das verbleibende angesparte Kapital der lebenslangen Sicherung der Rente dient.

Säule 3 – staatlich nicht geförderte Produkte

Diese dritte Säule der Altersvorsorge beinhaltet alle privaten Vorsorgeleistungen, die nicht in einer besonderen Weise gefördert werden. Hierzu gehören beispielsweise private Renten- oder Lebensversicherungen.

Die Beiträge zu solchen Sparmaßnahmen müssen also vollständig aus dem eigenen Nettogehalt gezahlt werden. Das wiederum bedeutet aber auch, dass die Einkommenssteuer auf diese Beiträge bereits abgeführt wurde.

In der Ansparphase bekommen Sparer jedoch einen Ausgleich zugesprochen: Sie müssen weder auf Zinserträge noch auf Dividende Steuern bezahlen. Ebenso ist die spätere Rente mit dem sogenannten „Ertragsanteil“ nur sehr geringfügig besteuert. Vom individuellen Lebensalter beim Rentenbezug hängt die Höhe des Ertragsanteils ab.

Die klassische Rentenversicherung

Hier wird Monat für Monat ein Betrag an die Versicherung gezahlt. Das gesamte angesparte Kapital wird schließlich abzüglich aller anfallenden Kosten zu einem fest vereinbarten Zinssatz verzinst. Wird seitens des Versicherungsunternehmens gut gewirtschaftet, kann es sogar einen Überschuss geben, an dem der Sparer gewinnbeteiligt werden kann.

Private fondsgebunden Rentenversicherung

Mit dieser Maßnahme der Altersvorsorge haben Sie die Möglichkeit, sich ein solides Finanzpolster für den Lebensabend aufzubauen. Das Geld fließt hier vorwiegend in Investmentfonds. Im Vergleich zu klassischen Produkten der Altersvorsorge wird hier also nicht nur ein geringer Beitragsanteil in ertragreiche Anlageformen wie beispielsweise Aktien investiert.

Wenn sich diese Anlageformen und Fonds positiv entwickeln, können Sie maßgeblich von den Erträgen profitieren und zwar mit einer hohen Rente im Ruhestand. Sie müssen in diesem Zusammenhang jedoch bedenken, dass vor allem bei riskanten Fonds auch Wertverluste möglich sind. Insbesondere bei langen Laufzeiten ist es jedoch möglich, diese in der Regel wieder auszugleichen. Eine gute Möglichkeit, um Verluste zu vermeiden, ist, sich von eher schwachen Fonds zu trennen und das bisher angesparte Kapital sowie die Beiträge in alternative Fonds zu investieren.

Sogenannte Kursverluste vor dem Beginn des Ruhestands sind mit der Fondsrente in der Regel kaum möglich.

- Eine gute fondsgebundene Rentenversicherung bietet nur eine breite Fonds-Auswahl, sondern verursacht auch geringe Kosten.

- Zudem muss ein größtmöglicher flexibler Spielraum gegeben sein.

- Ein Standardprodukt gibt es nicht. Vielmehr muss je nach den persönlichen Lebensumständen, den Sparzielen sowie nach dem eigenen finanziellen Spielraum ein individuelles Angebot ausgewählt werden.

- Jedes Angebot hat hierbei sein eigenes Risiko.

Die Lebensversicherung

Bei der Risiko-Lebensversicherung handelt es sich um einen reinen Hinterbliebenenschutz. Sie garantiert den Begünstigten, das sind in der Regel die Kinder oder der hinterbliebene Lebenspartner, eine im Vorfeld fest vereinbarte Versicherungssumme, für den Fall, dass der Versicherungsnehmer stirbt.

Die Leistung wird vom Anbieter ausschließlich im Todesfall geleistet. Zudem muss in diesem Zusammenhang erwähnt werden, dass die Beiträge vergleichsweise niedrig ausfallen.

Die Risiko-Lebensversicherung gewährleistet nur die finanzielle Absicherung der Liebsten. Hier wird nichts für die private Altersvorsorge und den eigenen Ruhestand angespart.

Anders verhält es sich bei der Kapitallebensversicherung, denn diese bietet mehr als nur einen Hinterbliebenenschutz. Hier wird über die finanzielle Absicherung der Hinterbliebenen hinaus, Kapital für den Ruhestand angespart. Der Sparanteil der Beiträge wird von Seiten der Versicherung gewinnbringend investiert: Auf diese Weise können Sie von einer Rendite profitieren. Es hängt zum Beispiel von der Form der Kapitallebensversicherung ab, wie hoch die Rendite im individuellen Fall ausfallen kann:

- Mit einer klassischen Lebensversicherung haben Sie im Allgemeinen keine großen Renditechancen.

- Eine gute Möglichkeit ist hingegen die fondsgebundene Lebensversicherung, vor allem für Personen, die es auf höhere Ertragschancen abgesehen haben.

Die fondsgebundene Kapitallebensversicherung

Hier wird von Seiten der Versicherung keine Garantie für Leistungshöhe im Alter übernommen. Das bedeutet, dass der individuelle Leistungsanspruch zu einem Großteil oder gar vollständig von der Werteentwicklung der Finanzanlagen abhängt, in die während der Ansparphase investiert wurde.

Mittlerweile gibt es jedoch auch fondsgebundene Lebensversicherungen, im Rahmen derer zum Großteil in sogenannte „Garantiefonds“ investiert wird beziehungsweise bei denen der Versicherer eine Mindestleistung vertraglich im Vorfeld zusagt.

Grundsätzlich gilt im Zusammenhang mit fondsgebundenen Kapitallebensversicherungen, dass Werteverluste immer zu Lasten der späteren Auszahlung gehen. Von Kapitalerträgen wird hingegen profitiert. Wenn diese Lebensversicherung bereits im jungen Alter abgeschlossen wird, ist es oftmals möglich, vorübergehende Verluste über eine längere Zeitspanne hinweg auszugleichen und letztendlich dennoch eine großartige Rendite erzielen!

Die flexible Vorsorge für den Ruhestand

Zusätzlich zu diesen drei Schichten der Altersvorsorge gibt es noch weitere Möglichkeiten, um flexibel Kapital anzusparen, auch ohne eine Renten- oder Lebensversicherung.

Aktien-Indexfonds

Ein Sparplan auf börsengehandelte Aktienfonds ist beispielsweise eine gewinnbringende Möglichkeit. Hierbei fließen in einen preiswerten Aktien-Indexfond geringe monatliche Raten in Höhe von 50 bis 100 Euro. Solche Fonds werden als „Exchange Traded Funds“ bezeichnet, kurz EFT. Alternativ kann natürlich auch ein höherer Einmalbetrag in den Aktien-Indexfond eingezahlt werden.

Es ist von großer Bedeutung, hier über eine längere Zeitspanne hinweg dranzubleiben. Zudem sollte ein Fond ausgewählt werden, der möglichst viele verschiedene Aktien aus unterschiedlichen Branchen, Währungen und Ländern enthält. Auf diese Weise besteht eine gute Chance, Börsenschwankungen auszugleichen und die Chance auf positive Jahresrendite zu erhöhen.

- Geld flexibel anzulegen bedeutet gleichzeitig, nicht in den Genuss besonderer steuerlicher Vorteile zu kommen.

- Beiträge in Aktien-Indexfonds werden aus dem bereits besteuerten Nettoeinkommen bezahlt.

- Dividendeneinnahmen und Zinserträge sowie spätere Verkaufserlöse müssen erneut mit einem sogenannten Abgeltungssteuersatz besteuert werden.

Immobilien als Altersvorsorge

Diese Anlagemöglichkeit wird nicht immer sofort mit den anderen Altersvorsorgelösungen genannt, dennoch eignen sich auch Immobilien sehr gut als Vorsorge für den Ruhestand. Das ist vor allem dann der Fall, wenn Sie selbst diese Immobilie bewohnen.

Die Preise für ein solches Eigentum sind seit dem Jahr 2010 kontinuierlich angestiegen, insbesondere in den Ballungsräumen und Großstädten. Die zu teuren Kaufpreise für Immobilien können von den niedrigen Finanzierungskosten (hier geht es zum Kreditvergleich) nicht mehr aufgewogen werden.

Wenn Sie über einen Kauf einer Wohnung oder eines Hauses nachdenken, sollten Sie im Vorfeld genau alle Vor- und Nachteile abwägen. Bedenken Sie zudem, dass Sie bei selbst genutzten Immobilien von steuerlichen Vorteilen profitieren können. Sowohl die monatlichen Kapitalerträge in Form der eingesparten Monatsmiete als auch die Wertsteigerung der Immobilie sind steuerfrei!

Bausparvertrag als Altersvorsorge

Bausparer einer bestimmten Kasse zahlen in einen Topf ein, über den schließlich die Aus- und Einzahlungen abgewickelt werden. Nur auf diese Weise ist es möglich, die Zinsen so lange im Voraus sicherzustellen. Für einen Bausparvertrag gibt es öffentlich-rechtliche, jedoch auch private Bausparkassen und Banken.

In einem ersten Schritt wird die Bausparsumme fest definiert. Diese Summe entspricht dem Wunschbetrag, den Sie in Ihre Immobilie investieren möchten. Beim Kauf beziehungsweise beim Bau der Immobilie spielt der Bausparvertrag in den meisten Fällen nur eine geringe Rolle und macht insgesamt nur einen kleinen Teil der Gesamtfinanzierung aus.

- Ein Bausparvertrag bietet Ihnen die Möglichkeit, den Bau oder den Kauf eines Eigentums zu finanzieren.

- Auch die Modernisierung oder ein Umbau der Immobilie kann durch einen Bausparvertrag finanziert werden.

- Für dieses Modell werden zwei Verträge miteinander kombiniert: Ein Sparplan wird verbunden mit einem Immobiliendarlehen. Der Zins liegt in der Ansparphase unter dem üblichen Marktwert, dafür ist jedoch auch das Immobiliendarlehen kostengünstiger.

Bestattungsvorsorge

Mit fortschreitendem Lebensalter machen sich immer mehr Menschen Gedanken um ihre eigene Bestattung.

- Wo soll die Beerdigung sein?

- Wie will ich beigesetzt werden?

- Wer trägt die Kosten für die Trauerfeier?

- Wer kommt für die Kosten der Grabpflege auf?

All das sind zentrale Fragestellungen in diesem Zusammenhang. Wer seine Angehörigen nicht mit dem Tod und den daraus resultierenden finanziellen Verpflichtungen belasten möchte, kann sich bei einem Versicherungsunternehmen für eine Bestattungsvorsorge entscheiden.

Im Rahmen der Bestattungsvorsorge stehen drei verschiedenen Finanzierungsvarianten zur Verfügung:

- Die Sterbegeldversicherung

- Die Bestattungsversicherung

- Der Bestattungsvorsorgevertrag.

Die Sofortrente

Bei der Sofortrente wird ein höherer Betrag an die Versicherung gezahlt. Dafür bekommen Sie direkt im Anschluss die ersten Rentenzahlungen.

Im Rahmen der aufgeschobenen Rentenversicherung gegen eine Einmalzahlung beginnt die Rentenauszahlung zu einem später vereinbarten Zeitpunkt.

Hiermit haben Sie beispielsweise die Möglichkeit, ein Erbe für Ihren Ruhestand anzulegen.

Die Sofortrente ist vor allem dann interessant, wenn Sie kurz vor dem Rentenbeginn stehen und feststellen, dass die Leistungen der gesetzlichen Basis-Rentenvorsorge nicht ausreichen werden, um den bisherigen Lebensstandard aufrechtzuerhalten. Wenn Sie hier über ein wenig angespartes Vermögen verfügen, bietet Ihnen die Sofortrente eine gute Möglichkeit, dieses in eine monatliche und vor allem lebenslange Rente umzuwandeln.

So gelingt Ihnen die Planung Ihrer Altersvorsorge

Ein gewisses finanzielles Polster im Alter ist von großer Bedeutung und sorgt für Ruhe und Gelassenheit. Neben der Rürup- und der Riester-Rente gehören folgende Varianten der Altersvorsorge zu den beliebtesten:

- Klassische Rentenversicherung

- Betriebliche Altersvorsorge

- Kapitalanlage

- Eigenheim

Wichtig ist hier, den Überblick zu behalten und genau zu prüfen, welche Vorsorgeform im individuellen Fall am sinnvollsten ist. Hierbei können folgende Fragestellungen hilfreich sein:

- Gesetzliche Rentenversicherung – mit welchen Leistungen darf gerechnet werden?

Jeder Landesbürger, der das 27. Lebensjahr überschritten und über fünf Jahre hinweg Beiträge an die Rentenkasse gezahlt hat, erhält pro Jahr eine Renteninformation zugeschickt. Hieraus kann der aktuelle Rentenanspruch ersehen werden. Alternativ können Sie die Renteninformationen aber auch an der für Sie zuständigen Stelle anfordern. - Wie viel Geld bekomme ich im Ruhestand?

Um das wirklich beurteilen zu können, müssen Sie sich überlegen, welche Ausgaben im Ruhestand möglicherweise auf Sie zukommen könnten. Bedenken Sie hier besonders Ausgaben wie Einkäufe, Monatsmiete oder Reisen. Da kann sich schnell ein ziemlich hoher Bedarf summieren. Eine passende private Zusatzrente sollte im Idealfall die Rentenlücke zwischen der Leistung der gesetzlichen Versicherung und Ihrem späteren Finanzbedarf schließen. - Habe ich im Rahmen der Altersvorsorge einen Anspruch auf Förderungen vom Staat?

Wenn Sie von Ihrem Arbeitgeber Zuschüsse zur betrieblichen Altersvorsorge bekommen oder in den Genuss von steuerlichen Vorteilen oder Riester-Zulagen kommen, sollten Sie davon immer Gebrauch machen. Für Ihren späteren Lebensabend zahlt sich das mit Sicherheit aus. - Ist der individuelle Plan der Altersvorsorge noch optimal?

Den Vertrag über Ihre private Altersvorsorge sollten Sie nicht ganz hinten in der Schublade verschwinden lassen. Stattdessen empfehlen wir Ihnen, die Bedingungen immer wieder neu zu prüfen, um genau zu ermitteln, ob die prognostizierte Rente Ihren individuellen Ansprüchen genügt. Ist das nicht der Fall, muss unter Umständen eine Vertragsanpassung vorgenommen oder eine ergänzende Vorsorge abgeschlossen werden.

Welche Produkte zur Altersvorsorge sind besonders empfehlenswert?

Jede Altersgruppe kann andere Maßnahmen im Rahmen der Altersvorsorge ergreifen:

Die private Altersvorsorge für Personen ab dem 30. Lebensjahr:

Für die Altersgruppe zwischen dem 30. und dem 40. Lebensjahr gibt es unterschiedliche Altersvorsorgeprodukte. Familien können sich beispielsweise für einen Riester-Vertrag staatliche Förderzulagen bis zu einer Höhe von 300 Euro pro Jahr sichern.

Auch Immobilien sind für diese Altersgruppe eine sehr gute Möglichkeit, um die gesetzliche Rente im Ruhestand aufzustocken.

Altersvorsorgemaßnahmen wie beispielsweise eine Kapitallebensversicherung verlangen einem schon viel mehr Disziplin bei der Zahlung der Beiträge ab, zahlen sich aber schlussendlich definitiv aus. Wer noch mehr Rendite erzielen möchte, sollte eine private Altersvorsorge wählen, die noch mehr Chancen bringt, aber auch mehr Risiken birgt: Hierzu gehören zum Beispiel Fonds-Sparpläne.

Auch die betriebliche Altersvorsorge ist eine sehr empfehlenswerte Möglichkeit der Absicherung im Alter.

Die private Altersvorsorge ab dem 40. Lebensjahr:

Mit zunehmendem Lebensalter wird es immer wichtiger, nicht nur auf renditereiche Möglichkeiten der Altersvorsorge zurückzugreifen. Diese Altersgruppe steht zwar noch nicht unmittelbar vor dem Rentenstart und hat noch die Möglichkeit, auch in risikoreichere Investmentfonds zu investieren. Kommt es hier jedoch zu einem Verlust, bleibt für den Ausgleich nicht mehr allzu viel Zeit: Die Rentenrücklage könnte gefährdet werden.

Aus diesem Grund ist es viel sinnvoller, das Geld schrittweise in sichere Anlagemöglichkeiten zu investieren.

Wer fest im Berufsleben steht, kann eine betriebliche Altersvorsorge auswählen. Im Idealfall gibt der Arbeitgeber einen Zuschuss dafür. Viele Arbeitnehmer unterschätzen diese Form der privaten Altersvorsorge, sie bietet jedoch viele entscheidende Vorteile.

Auch der Abschluss einer Rürup-Rente kann sich insbesondere für Selbstständige und Freiberufliche auszahlen. Gleiches gilt für die Riester-Rente. Der Staat fördert mit entsprechenden Zulagen diese beiden Altersvorsorgeformen.

Die private Altersvorsorge ab dem 50. Lebensjahr:

Diese Altersgruppe sollte schnell handeln, um noch das Maximum für den Ruhestand auszuschöpfen. Dennoch ist auch in dieser Lebensphase noch nicht zu spät. Es gibt einige sinnvolle Altersvorsorgeprodukte, um auch im Ruhestand rundum abgesichert zu sein.

Hier bietet sich die Auszahlung einer Lebensversicherung an, die zu einem früheren Zeitpunkt vielleicht abgeschlossen wurde. Ebenfalls sind Fondssparpläne mit renditestarken Anlagemöglichkeiten wie zum Beispiel Aktien geeignet. Auch die Sofortrente ermöglicht eine monatlich festgelegte Rente.

Was passiert mit den Beiträgen zur Rentenvorsorge bei einer finanziellen Notlage?

Jeder kann einmal in einen finanziellen Engpass kommen. Wenn Sie die Beiträge einmal nicht mehr problemlos zahlen können, hat das zunächst keine Negativfolgen. Anstatt die Beitragszahlungen jedoch vollständig einzustellen, haben Sie die Möglichkeit, die Beitragshöhe zu reduzieren. Selbstverständlich können Sie den Vertrag auch erst einmal beitragsfrei stellen und später die Zahlungen wieder aufnehmen.

Es ist nie zu spät für das Alter vorzusorgen. Hier hat der Spruch „je früher, desto besser“ absolute Gültigkeit: Beginnen Sie im Idealfall bereits im jungen Lebensalter mit der Vorsorge, damit Sie sich im Ruhestand keine Sorgen machen müssen, sondern entspannt Ihren Lebensstandard weiterhin aufrechterhalten können. Die modernen Vorsorgemöglichkeiten sind flexibel und passen sich an Ihre individuelle Lebenssituation an. Informieren Sie sich umfassend und starten Sie noch heute mit Ihrer Vorsorge. Vergessen Sie nicht: Vorsorge ist immer besser als Nachsorge!